Visão geral e o que deve ser observado pelos sistemas de folha de pagamento a fim de evitar maiores controles por parte dos usuários:

Com a publicação da Medida Provisória Nº 597/2012 os valores recebidos a título de PLR pelos trabalhadores passou a condição de rendimento tributável exclusivamente na fonte.

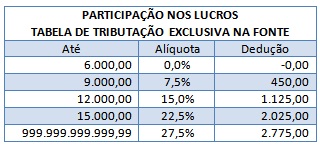

Se por um lado a tributação, em razão da tabela diferenciada, será menor, isentando valores até R$ 6 mil, por outro, prejudica o trabalhador que sofrer tributação, pois, não haverá a possibilidade de restituir o valor descontado na declaração anual.

Como a MP não prevê dedução por conta dos dependentes, boa parte dos assalariados, justamente os que têm familiares sob suas responsabilidades serão prejudicados.

Um dos pontos não esclarecidos pela nova norma é a questão do pagamento de PLR quando ocorrer na virada do ano, ou seja, PLR referente a um determinado ano base pago até o 5º dia útil do mês de janeiro do ano seguinte. Neste caso, qual a tabela deve ser utilizada, a do ano correspondente ao mês de dezembro ou a tabela do ano correspondente ao mês de janeiro?

Caso semelhante acontece com o pagamento do 13º salário, entretanto, neste caso, a própria norma legal esclarece que o mês/ano de utilização da tabela é o mês da rescisão de contrato ou no máximo o mês de dezembro.

Portanto, quanto a esta questão, acredito, deverá ser publicada norma complementar regulamentando o assunto.

A fim de evitar maiores problemas, principalmente com DIRF, Informes de Rendimentos e recolhimentos, seria interessante, por parte das empresas, que realizam pagamento de PLR na competência dezembro (por força de convenção coletiva e/ou de forma espontânea), realizar o pagamento até 31/12/2012, pois, deixando para pagá-la no 5º dia de janeiro/2013, não saberá, com certeza, qual a forma de cálculo e tabela utilizar, se no modelo vigente até 31/12/2012 ou novo modelo a partir de 01/01/2013.

Quanto aos sistemas de folha de pagamento, a fim de evitar maiores controles por parte dos usuários seria interessante que eles adotassem os seguintes procedimentos:

- Criação, na Tabela de Eventos/Verbas, de um indicativo de incidência ou não para IREF (Imposto de Renda Exclusivo na Fonte) sobre PLR.

- Criação, na Tabela de Eventos/Verbas, de um indicativo de incidência ou não para IREF (Imposto de Renda Exclusivo na Fonte) sobre PLR´s acumuladas de anos anteriores.

Nota: obsevem que o § 8º do artigo 3º. Da Lei 10.101 (incluído pela MP Nº 597/2012) passou a prever a tributação, pelo total, do valor de PLR´s de anos anteriores, pagas acumuladamente (por acordos judiciais ou outros motivos).

Apesar de indicar a tributação pelo total, observando a nova tabela, não especifica se estes valores serão ou não somados, para efeito de tributação, aos valores de PLR do próprio ano. (provavelmente este item será regulamentado/esclarecido pela SRF).

Por este motivo, aconselhamos a criação de indicativo de dois indicativos de tributação na tabela de Eventos/Verbas, um para PLR (ano) e outro para PLR´s acumuladas (anos anteriores).

Caso a Receita esclareça que eventuais valores pagos de PLR´s de anos anteriores devam ser somados aos valores de PLR do ano, basta alterar a incidência dos respectivos eventos.

- Criação de Evento/Verba específico para pagamento da PLR do ano base;

- Criação de Evento/Verba especifico para pagamento de PLR´s acumuladas de anos anteriores; (observar nota do item b)

- Criação de Evento/Verba específico para desconto de Pensão Alimentícia sobre PLR.

- Criação de Evento/Verba específico para desconto de Pensão Alimentícia sobre PLR´s acumuladas de anos anteriores. (observar nota do item b)

- Criação de Evento/Verba específico para desconto de IREF sobre PLR.

- Criação de Evento/Verba específico para desconto de IREF sobre PLR´s acumuladas de anos anteriores. (observar nota do item b)

Nota: No cálculo do IREF sobre PLR o sistema deverá observar eventuais valores de PLR, Pensão Alimentícia sobre PLR e IREF já existentes no ano base, refazendo cálculo e recolhendo possíveis diferenças.

- Criação de Tabela Anual de IRRF, específica para a tributação exclusiva da PLR, conforme abaixo.

- Alguns ajustes nos informes de rendimentos serão necessários. O valor da PLR e, ainda, das PLR´s de anos anteriores pagas de forma acumulada, não mais serão somadas aos rendimentos tributáveis, passando a constar, provavelmente, em um ou dois novos itens do quadro 5. Muito provavelmente pelo líquido pago, como acontece atualmente com o 13º salário.

Nota: A dúvida, mais uma vez, está na apresentação da PLR do ano base somada, ou não, às eventuais valores de PLR de anos anteriores.

Como visto, ainda há questões a serem esclarecidas, entretanto, os sistemas devem ser adaptados rapidamente, pois, diversas empresas pagam PLR no mês de janeiro, muitas vezes em folha específica, antes mesmo do pagamento da folha mensal.

Veja a integra da MP 597/2012, Clique aqui

Sobre o Autor:

Odair Rocha Fantoni, Administrador de RH – Coach – Mentor – Holomentor®, Pós-graduado em Direito do Trabalho, é profissional atuante a mais de 30 anos em RH e Sistemas de Gestão de RH nas seguintes empresas: Editora Abril, Círculo do Livro, IPL Informática, Sênior Sistemas, Pantron Sistemas, Moema Service e Elenco Informática. Diretor da RHevista RH, Executivo de Recursos Humanos e Consultor na área de RH e Sistemas de RH.

e-mails: odair.fantoni@gmail.com

site: www.rhevistarh.com.br

Bom dia, Como podemos fazer o pagamento do PLR? Em folha de pagamento sem incidência, sendo que é considera uma verba indenizatória? E como é feito o pagamento do IRRF? Fico no aguardo, muito obrigada. Att, Daniela

Muito bom artigo, parabéns

Excelente artigo!

Caro Odair, tudo bem? obrigada pelo artigo, muito bom! Abraços e um Feliz Ano Novo

Boa, Odair, sempre alertando os colegas, analisando os meandros de cada norma legal, e suas implicações operacionais. Nada é tão simples quanto parece, não é mesmo ?Bom Ano a todos!

Fou muito útil.

Foi bastante elucidativo e esclarecedor.

SDS